«Predicciones de estafas de fraude de coronavirus y consejos sobre cómo combatirlas» es la primera publicación de una serie especial de blog de cinco partes destinada a ayudar a los bancos, los adquirentes y los comerciantes a enfrentar el riesgo durante la crisis de COVID-19 (coronavirus). Para obtener más información sobre cómo combatir el fraude durante la pandemia, consulte «Cómo prevenir que los estafadores exploten el coronavirus».

Bienvenido a «Tiempos de In». Inusualidad, inseguridad, inestabilidad. A medida que la pandemia del coronavirus causa estragos en las economías mundiales, devasta naciones y cambia drásticamente vidas privadas, nos encontramos en una realidad desconocida.

Si bien toda esta «in-dad» nos deja sintiéndonos indefensos, hay cosas que podemos hacer para prepararnos para los difíciles meses que se avecinan y mantenernos en el camino para el período de recuperación que seguramente llegará, aunque no tan rápido como a todos nos gustaría.

Es fundamental que los bancos, los comerciantes y los adquirentes se preparen para el aumento esperado de las estafas de fraude de coronavirus.

¿Por qué aumentarán las estafas de fraude de coronavirus?

- Practicar el distanciamiento social altera de forma drástica la vida diaria, pero ese no es el caso para los estafadores que suelen trabajar solos desde casa. Para ellos, todo sigue igual.

- Es comprensible que la ansiedad, el miedo y la interrupción de las rutinas diarias distraigan a los consumidores. Cuando uno está preocupado por las necesidades y le resulta difícil conseguir papel higiénico o harina, no presta atención al fraude. Los cargos pequeños y fraudulentos, que normalmente habría detectado de inmediato, pueden tardar semanas o meses en descubrirse.

- Los estafadores explotan los temores de los consumidores, en especial en torno a la escasez. Ofrecen precios increíblemente buenos o stock completo de artículos que son difíciles de encontrar. El consumidor piensa que ha encontrado una excelente oferta, pero lo que en verdad sucedió es que el estafador accedió a la información de su cuenta personal.

- Las organizaciones despiden personal y simplemente no hay suficientes analistas de fraude. Los equipos más pequeños sugieren que cada analista debe revisar más alertas y a menudo utilizan aprobaciones masivas, por eso aumenta el riesgo de error humano.

- A medida que los equipos de fraude trabajan desde casa, pierden el contacto entre sí. Por lo general, hay mucha comunicación en un equipo de fraude. «Tenga cuidado con este código postal. Ponga atención a ese NIB.» Esas conversaciones ocurren durante todo el día. Trabajar en aislamiento significa que esas conversaciones no suceden.

Esperamos que aumenten los ataques de fraude y, al mismo tiempo, que disminuyan las transacciones legítimas en todos los sectores, excepto comestibles y bebidas alcohólicas. Ya vemos una fuerte caída en las transacciones, en especial las relacionadas con viajes, peluquerías y barberos, restaurantes, industrias de servicios y hotelería. Cuando el fraude aumenta y las transacciones disminuyen, el impacto del fraude inevitablemente aumenta. Para ayudar a combatir el aumento de las pérdidas por fraude, las organizaciones deben anticipar los tipos de esquemas que utilizarán los estafadores para prevenirlos.

Aquí hay cinco tendencias que esperamos ver en los próximos meses y consejos para ayudar a prevenirlas:

Fraude de apropiación de cuenta

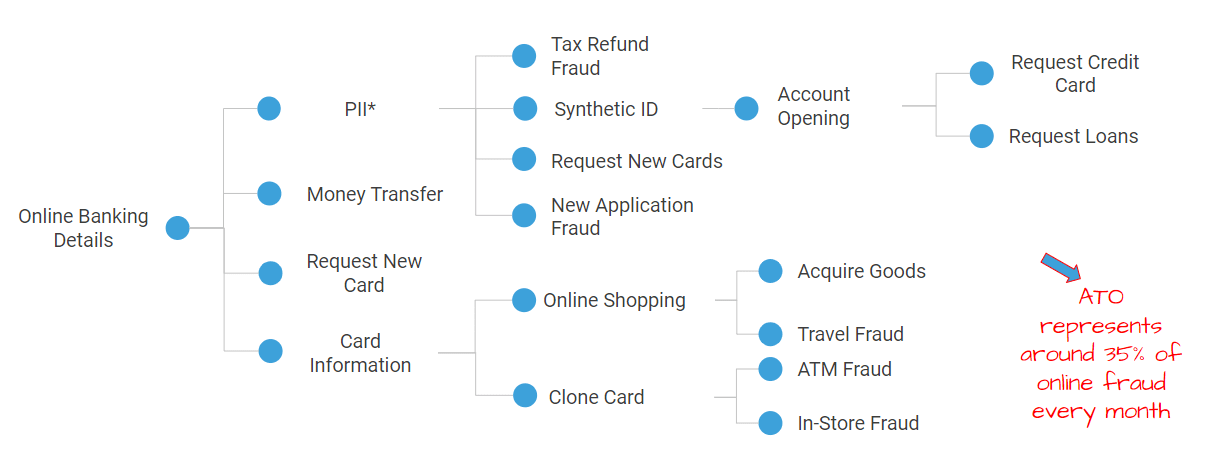

La apropiación de cuenta (ATO) es el acto de obtener acceso a la cuenta en línea de una persona. Puede aplicarse a cualquier tipo de cuenta en línea, incluidas las redes sociales, pero por lo general se enfoca en cuentas de las que los delincuentes pueden robar dinero. Por ejemplo, un hacker accede a la cuenta bancaria en línea de una víctima y transfiere los fondos a su cuenta.

El fraude de apropiación de cuenta casi se duplicó de 380 000 víctimas en 2017 a 680 000 víctimas en 2018.

Esperamos que el fraude de ATO aumente de modo exponencial y se convierta en una forma grave de fraude. Pero el ATO no vive en el vacío. Cuando aumenta el ATO, también aumentan otros tipos de fraude.

Piense en el ATO como otro virus con el que tenemos que lidiar. Se adhiere a múltiples formas de fraude y se replica.

¿Cómo pueden los bancos y los comerciantes prevenir el fraude de apropiación de cuenta?

- Active una regla si el número de transacciones realizadas por un cliente en particular es considerablemente mayor que el promedio diario de transacciones realizadas en el pasado.

- Emita una alerta si un remitente desconocido realiza una o más transferencias.

- Compare a menudo el número de inicios de sesión de un período con el número de inicios de sesión de las últimas 48 horas.

Fraude de empleo

Oxford Economics proyecta que 20 millones de estadounidenses perderán sus empleos en las próximas semanas, mientras que Goldman Sachs predice que el PIB de los Estados Unidos se reducirá un 34 % en tres meses. Lamentablemente, los números no se ven mejor al otro lado del charco. City A.M. informa que la tasa de desempleo en el Reino Unido se duplicará y alcanzará el 8 % en abril, se mantendrá estable en ese número elevado hasta junio y luego aumentará un 0,5 % cada mes en el siguiente trimestre. La mayoría de estas pérdidas de empleo se aplicarán a las industrias minorista, hotelera y de restaurantes.

Estas cifras son impactantes y más que un poco angustiosas, y los estafadores lo saben muy bien. Ellos aprovecharán el miedo y la desesperación. En este entorno, un tipo de fraude específico sobre el que se debe educar a los clientes son las estafas de empleo. En este escenario, los estafadores envían dinero a sus nuevos «empleados» y piden que el empleado envíe el dinero a otra persona, a menudo a través de una tarjeta de regalo o una transferencia. Si el estafador le envía el dinero al empleado a través de un cheque, no sorprende que el cheque por lo general rebote. Si el estafador solicita que el empleado proporcione la información de su cuenta bancaria, puede adivinar lo que sucede a continuación.

¿Cómo pueden los bancos y los comerciantes educar a los clientes sobre las estafas de empleo y de mulas de dinero?

- Envíe comunicaciones a los clientes e infórmeles sobre estas estafas.

- Advierta a los clientes que rechacen trabajos si se les pide que transfieran dinero o proporcionen la información de su cuenta bancaria.

Phishing, pharming, vishing y smishing

Las estafas de phishing, pharming, vishing y smishing se basan en correos electrónicos, sitios web, llamadas telefónicas y mensajes de texto, respectivamente.

Independientemente de la tecnología utilizada, la premisa básica es la misma. Un estafador engaña a sus víctimas haciéndoles creer que es una fuente legítima al utilizar el logotipo de una empresa establecida, expresiones típicas y un tono de voz convincente. La víctima, entonces, sin saberlo, proporciona acceso a sus cuentas.

Phishing

Los correos electrónicos de phishing engañan a las víctimas para que compartan contraseñas, nombres de usuario, detalles de cuentas y otra información delicada.

Pharming

En el caso de las estafas de pharming, se instala un código malicioso en el ordenador que luego redirige a los usuarios a sitios web fraudulentos sin su conocimiento. El usuario cree que está comprando en el sitio de un comerciante conocido porque parece el sitio legítimo del comerciante. Las estafas de pharming han evolucionado para incluir aplicaciones falsas en sitios legítimos de descarga de aplicaciones, como Apple Store y Google Play.

Vishing

Los atacantes de vishing llaman a las víctimas en un intento de que compartan información personal, como el número de tarjeta de seguro social o el número de seguridad social. A medida que los países emiten cheques de estímulo y extienden los beneficios por desempleo, esperamos un aumento pronunciado en los ataques de vishing.

Smishing

Los estafadores envían enlaces a través de mensajes de texto. Cuando las víctimas hacen clic en el enlace, son redirigidos, sin saberlo, a un sitio de pharming que a menudo se parece al sitio web de su banco o a un sitio del gobierno.

¿Cómo pueden los bancos y los comerciantes prevenir las estafas de phishing, pharming, vishing y smishing?

- Recuerde a los clientes las prácticas seguras en línea y por teléfono.

- Implemente una regla predeterminada para capturar patrones de usuario asociados con estos escenarios de fraude, como la generación de una alerta si un remitente realiza transacciones dentro de los 90 minutos que superan un umbral definido para distintos destinatarios nuevos.

Fraude de tarjeta de crédito

Los hackers roban números de cuenta de tarjetas de crédito, PIN y códigos de seguridad para realizar compras no autorizadas.

El cambio global de pagos en efectivo a pagos sin contacto para compras esenciales, como comestibles, significa que veremos un marcado aumento en el fraude de tarjeta de crédito. Los consumidores mayores que pueden no sentirse cómodos con las compras en línea son particularmente vulnerables a este tipo de fraude.

¿Cómo pueden los bancos y los comerciantes ayudar a prevenir el fraude de tarjeta de crédito?

- Preste atención al momento de las transacciones y a la velocidad de las transacciones en función de diferentes comerciantes y ubicaciones, y controle las regiones más utilizadas.

- Las transacciones con tarjeta presente deberían disminuir mientras que las transacciones con tarjeta no presente (CNP) aumentan con la cuarentena.

- Las transacciones de alto valor tienen un mayor riesgo; consulte la categoría del comerciante (tienda de comestibles, minorista) para ayudar a diferenciar entre un buen cliente y un estafador.

- Preste atención al elevado valor y la alta frecuencia de las transacciones para NIB particulares. Las transacciones de alta velocidad del mismo NIB pueden indicar un ataque de NIB o un lote de tarjetas comprometidas.

Robo de identidad

En el caso del robo de identidad, los hackers roban información personal, como los números de tarjetas de seguridad social y tarjetas de identificación emitidas por el estado, y usan esa información para obtener ganancias financieras personales. Existen numerosas formas en que se lleva a cabo el robo de identidad, incluidas las violaciones de datos, la navegación insegura por internet y el robo de tarjetas de crédito, por nombrar algunas.

¿Cómo pueden los bancos y los comerciantes ayudar a prevenir el robo de identidad?

- Eduque a los clientes sobre comportamientos de identidad seguros, como nunca llevar tarjetas de seguridad social en la cartera y usar las funciones de seguridad en los dispositivos móviles.

Conclusiones clave

Los ataques de fraude aumentarán, mientras que las transacciones disminuirán durante el aislamiento social. Esto significa que el costo del fraude aumentará. Esperamos despidos masivos en las industrias minoristas y de servicios globales. Los estafadores se aprovecharán del miedo; espere ver un aumento en las estafas de empleo. Los estafadores también usarán tácticas de phishing, vishing y smishing para explotar a las víctimas y obtener acceso a las cuentas. Los bancos y comerciantes deben realizar campañas a gran escala para educar a los clientes sobre la probabilidad de un aumento en los ataques de fraude. También deben revisar las reglas y ajustar los niveles de sensibilidad para tipos específicos de fraude.