Nuestra serie de blog sobre la apertura de cuentas arroja luz sobre cómo los bancos pueden reducir la fricción para aumentar la adquisición de clientes, evaluar el riesgo de manera eficiente con la ayuda del aprendizaje automático y combatir los delitos financieros en esta era de ataques y esquemas de fraude cada vez más complejos. En nuestra segunda entrega, continuaremos nuestra conversación sobre la importancia de crear un flujo de trabajo que cumpla con las expectativas de los solicitantes y analizaremos por qué algunos bancos pierden clientes en vez de ganarlos.

Existe una correlación directa entre el tiempo de cumplimentación de la solicitud y el abandono de la solicitud: cuanto más tarde alguien en cumplimentar una solicitud, será más probable que la abandone. Eso también se aplica a los procesos de solicitud de apertura de cuenta. Los bancos siempre buscan formas de simplificar el proceso de solicitud mientras mitigan el riesgo y se mantienen en cumplimiento. Para ilustrar este punto, sigamos el viaje hipotético de Lisa, una cliente ideal, mientras presenta su solicitud a través de dos procesos diferentes de apertura de cuenta:

- el primero cuenta con un flujo de trabajo personalizado (es decir, viajes de usuario personalizados que activan procesos de solicitud optimizados en función de los puntajes de riesgo de los solicitantes), y

- el otro es un proceso de apertura de cuenta tradicional (es decir, un proceso sin flujos de trabajo personalizados).

Veamos cómo se desarrolla su viaje y descubramos aprendizajes clave sobre cómo los bancos pueden adquirir más clientes y aumentar su crecimiento; todo ello sin aumentar el riesgo de fraude.

Apertura de cuenta bancaria: Procesos de solicitud de clientes con flujos de trabajo personalizados frente a procesos de solicitud tradicionales

El proceso tradicional de apertura de cuenta puede ser tedioso para los solicitantes, lo que resulta en la deserción de los clientes. Sin embargo, al adoptar capacidades, como reglas y aprendizaje automático, se guía a los clientes a través de flujos de trabajo personalizados en función de su evaluación de riesgo. Esto permite que los bancos eviten el fraude y reduzcan la fricción innecesaria al requerir una autenticación adicional solo cuando sea necesario. Para ver el porqué, primero debemos presentarle (o volver a presentarle, si ha leído la primera publicación de esta serie) a Lisa.

Lisa es propietaria de una casa contemporánea de dos pisos en un barrio de moda en Silicon Valley. Ha disfrutado de una carrera estable y próspera como ingeniera aeroespacial durante los últimos 21 años. Con excelentes puntajes crediticios que rondan los 760, Lisa espera un proceso de solicitud rápido y fácil como solicitante de bajo riesgo.

Lisa cumplimenta dos solicitudes para abrir cuentas en diferentes bancos. Los denominemos «Banco A» y «Banco B».

Lisa cumplimenta dos solicitudes para abrir cuentas en diferentes bancos. Los denominemos «Banco A» y «Banco B».

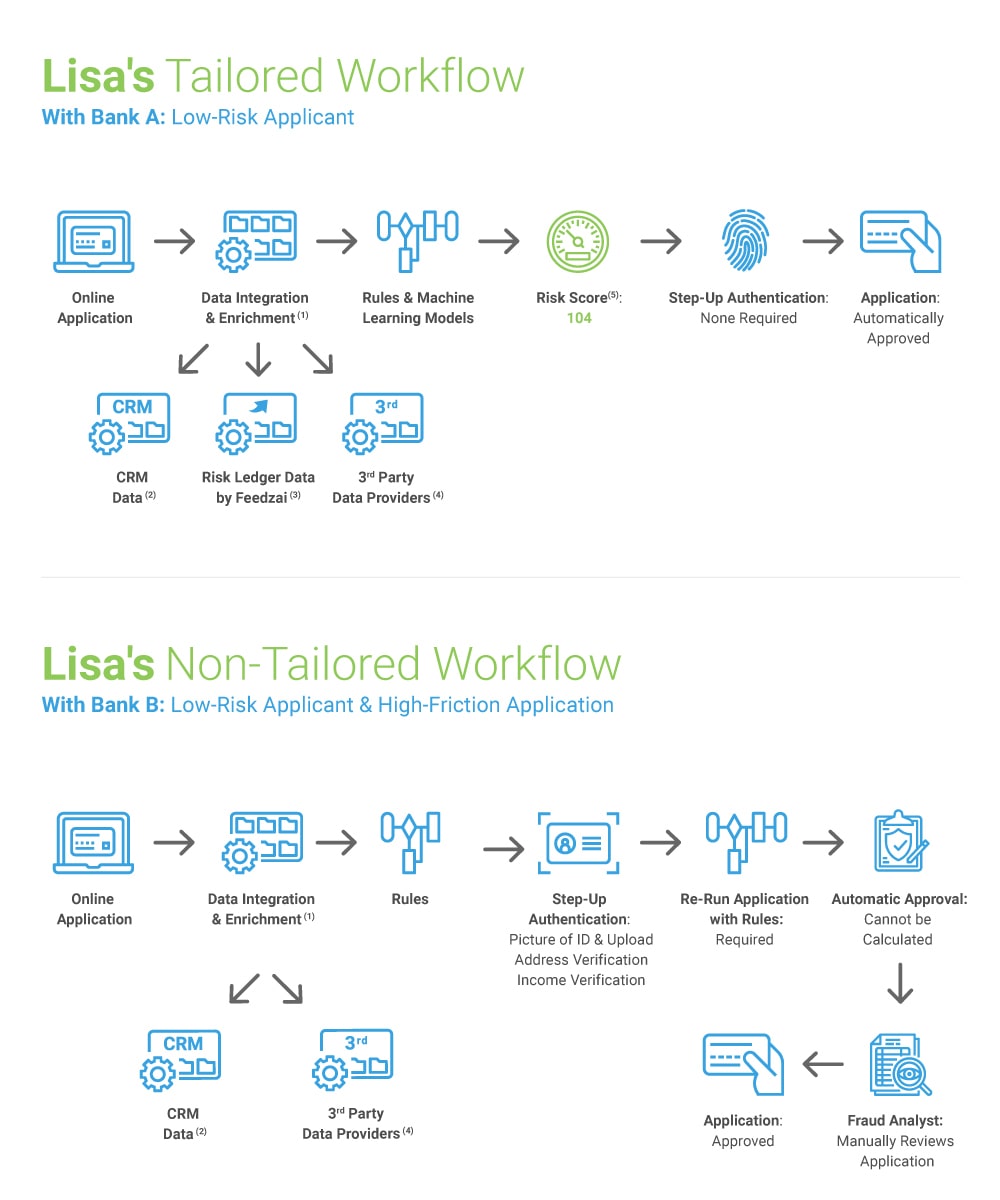

El Banco A implementa un flujo de trabajo adaptativo que identifica a los solicitantes de bajo riesgo y los reconoce como clientes ideales. El Banco B, por su parte, utiliza un proceso de solicitud «tradicional» que no reconoce automáticamente a los solicitantes ideales y de bajo riesgo. El viaje que emprende Lisa para cada uno de procesos de apertura de cuenta contrasta de forma drástica.

Veamos cómo se desarrollan los viajes de apertura de cuenta de Lisa:

(1) Integración y enriquecimiento de datos: la solicitud se enriquece con datos adicionales para obtener información sobre el solicitante para verificar su identidad.

(2) Datos de CRM: intégrelos con los datos de CRM existentes de los bancos para comprender mejor el comportamiento futuro de un solicitante en función de las cuentas existentes que el solicitante tenga con el banco.

(3) Datos de Risk Ledger de Feedzai: utilice datos del consorcio intersectorial de Feedzai para obtener una visión más completa del cliente.

(4) Proveedores de datos de terceros: se realizan llamadas externas a proveedores de datos de terceros para verificar la identidad del solicitante. (Estos pueden ser verificaciones de puntaje crediticio, verificaciones de documentación, verificaciones de correo electrónico o dirección, etc.)

(5) Puntaje de riesgo: los puntajes de riesgo potencial se calculan en una escala de 0 (riesgo bajo) a 1000 (riesgo alto).

Aprendizajes clave para una apertura de cuentas sin fricción

Como puede ver, Lisa experimentó un viaje de cliente significativamente peor con el Banco B que utilizó el proceso de solicitud tradicional.

Si bien Lisa pudo sentarse, relajarse y completar con rapidez el proceso de solicitud del Banco A, el enfoque universal del Banco B la llevó a través de una autenticación adicional para finalizar su solicitud. Esto requería una verificación de ingresos y una foto de su documento de identidad; pasos que no son necesarios para los solicitantes como ella.

A Lisa le molestó el proceso del Banco B, en especial cuando lo comparó con el proceso de apertura de cuenta sin fricción del Banco A. El Banco B asumió un riesgo enorme e innecesario al aplicar el mismo nivel de escrutinio a todos los solicitantes. Este riesgo frustró a Lisa que se encuentra en su segmento de clientes más valioso. Ella podría haber decidido abandonar su solicitud, ya que las tasas de abandono de solicitudes están estrechamente relacionadas con la cantidad de tiempo y de información personal que se necesita comunicar para completar una solicitud. En resumen, el proceso de solicitud obsoleto del Banco B podría haber resultado en la pérdida de un cliente que habría aportado un buen valor a largo plazo.

Por otro lado, el proceso de apertura de cuenta del Banco A logró causarle una buena primera impresión a Lisa. Eso se debe a que usó reglas y aprendizaje automático, etiquetó de manera proactiva a Lisa como una solicitante de bajo riesgo y la guió a través de un flujo de trabajo personalizado según su nivel de riesgo. Al final, el Banco A pudo lograr lo que el Banco B no pudo: mitigar el riesgo y brindarle a Lisa la experiencia sin fricción que ella esperaba.

Flujos de trabajo personalizados y sus ventajas

Los flujos de trabajo personalizados basados en la evaluación de riesgos en tiempo real brindan una gran variedad de beneficios. El principal de ellos es permitir que los solicitantes objetivo de alto valor proporcionen solo los datos mínimos necesarios para completar la solicitud. Esto reduce la fricción para el cliente, aumenta la conversión y maximiza el valor a largo plazo del cliente.

Para seguir siendo competitivos, es imprescindible minimizar las barreras de apertura de cuentas y reducir la fricción para los clientes, pero los bancos minoristas deben recordar que también es necesario reducir la fricción para ellos mismos. Estén atentos para descubrir cómo los bancos pueden hacer precisamente eso.

¿Quiere analizar la apertura de cuentas en más profundidad? Descargue nuestro nuevo libro electrónico: «Apertura de cuenta: Lucha contra el fraude y la fricción».